百万医疗险这么火,重疾险要“凉”了?

百万医疗险这几年火得很,保费几百,保额却可以高达百万,是很多家庭必买的保单。

因此很多人都觉得,既然生病都可以报几百万了,那还要重大疾病保险干什么?

甚至还有人认为,百万医疗险和重疾险就是重复的,两个都是保疾病的。

每每听到这样的话,小编都是摆手+摇头,外加否认三连:不是啊,怎么会、不对吧。

虽然说百万医疗险能覆盖大病,重疾险也是赔付重疾,但两者之间还是有区别的,看完这篇,希望大家都别再傻傻分不清楚。

01 重疾险VS百万医疗险

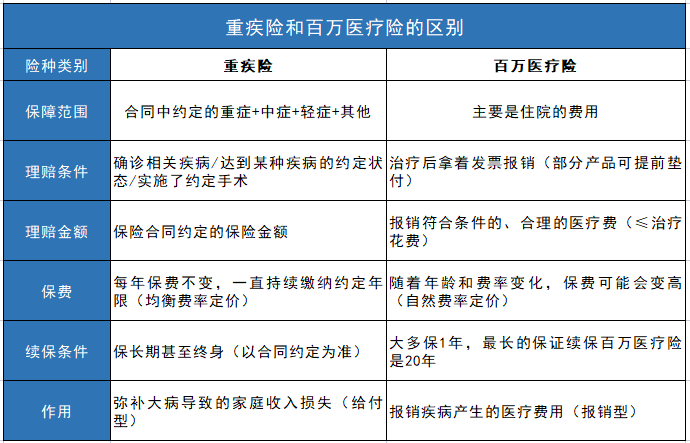

百万医疗险确实很便宜,小编也非常建议大家购买,但是它和重疾险有区别也是真的,先来看一个整体的对比,简单了解下:

根据表格,我们也能看出来,重疾险和百万医疗险的区别主要可以体现在四个方面:

①赔付方式:给付型VS报销型

重疾险是给付型的,只要是符合合同约定的理赔条件,一般是保额多少就赔付多少。比如A某买了份保额50万元的重疾险产品,在保障期间内不幸确诊了肝癌,符合理赔条件,就会一次性获赔50万。

而百万医疗险一般是报销型的,在保险保障的额度内,医疗费用实报实销。不过,百万医疗险也要注意两点:

报销医疗费用时,报销金额不会超过实际花费;

通常会设置免赔额,大多数百万医疗险的免赔额是1万元。

简单举个例子:B某买了一份保额高达300万,免赔额为1万元的百万医疗险,在保障期间内,B某不幸住院,治疗费用总共花了100万,其中,医保报销了30万,剩下的70万元,就需要先扣除1万元免赔额,只能报销69万元。

②理赔金:自由支配VS专款专用

重疾险的理赔金通常是一次性给付的,可能高达几十万元,保险公司不会管这笔钱被用来做了什么。获赔的钱可以当作大病治疗费用、用于大病康复、弥补工作损失等等。

百万医疗险的理赔金则是专款专用,就是赔付疾病已经产生的医疗费用,需要提交医疗费单据或相关证明资料给保险公司进行费用报销。

③续保条件:长期保障VS不保证续保

市面上的重大疾病保险多是长期险,保障至70周岁、80周岁,或者是保障终身。

短期的重疾险也有,但是比较少见,如果实在是预算不够,可以先买个短期的保障一段时间,再补充长期重疾险完善保障。

百万医疗险通常是一年期不保证续保的居多,也有少数小长期的6年或20年的保证续保产品,对于一年期不保证续保的产品,一旦产品停售就不能再购买了。

如果想了解市面上有哪些百万医疗险是保证续保的,可以咨询“一对一保险规划师”,让规划师帮你梳理分析。

④费率区别:恒定不变VS每年增长

费率这一块很好理解,长期重疾险采用的是均衡费率,简单说就是确定保险合同后,每年的保费都是一样的。并且越早买,保费越便宜。

而百万医疗险采用的是自然费率,保费会随着年龄的增长而增加,想要长期保障就必须年年缴费,长期来看,年龄越大保费成本越高,且存在到一定年龄买不了的问题。

02 重疾险和百万医疗险怎么选?

其实,重疾险和百万医疗险并不对立,甚至是互补的关系。

前段时间,有个事情不知道大家有没有关注,有一名患者因腹痛住院,入院后病情加重转入ICU,还出现了重症肺炎并发症,后来进行了手术,所幸手术成功人没事。

不过,这名患者住院手术期间花了100多万,因为本身有医保,还买了百万医疗险,所以自己基本没花钱。

本以为是一个值得庆祝的事情,但是后续的发展却让人挺心酸无奈的。

尽管治病没花什么钱,但手术后因身体原因却没法再工作了。生活的压力骤然增加,长期的身体疗养、家里孩子还要上学、年迈的父母也需要赡养、正常的生活还要维系.....

像这样的情况,现实中已经发生了不少,是不是真的没办法避免呢?也不是,其实再加一个重疾险就可以了。

用百万医疗险解决基础保障,用重疾险来解决后顾之忧。

这样既可以保障住院的治疗费,又能保障一旦身患重疾的康复费用和停工损失,不至于让自己和家庭陷入经济困境。

所以,重疾险和百万医疗险并不是大家所认为的对立关系,而是相互补充的的双重保障。

03 小新总结

重疾险的本质是弥补因大病导致的家庭损失,而百万医疗险则是用于报销因为患病而产生的高额医疗费用,二者在解决问题的目的、保险金赔付标准、以及续保方式都有不同,这些差异是我们需要了解的。

另外,重疾险、百万医疗险都有各自的功能、作用和优势,我们很难说谁代替谁,或者哪个更好,如果预算充足,重疾和医疗都买,保障就更完善,如果预算不足,还是建议先配置好重疾险。