不同的个人养老金产品,想好怎么选了吗?

自个人养老金制度落地以来,大家都挺关注这件事的!

各大银行也相继推出了养老金产品,开户就发红包,赚足了眼球!

开户后每人每年最多可以存1.2万元,除了可以享受最高5400 元的税收优惠,还能用来购买指定金融产品以投资增值:银行理财、储蓄存款、商业养老保险、公募基金。

等到了退休年龄,账户里的钱加上投资收益,就可取出用来养老,领取时要按领取金额的3%缴纳个税。一般来说,收入越高,适用的税率越高,节税效果越好。

接下来,小新想和大家聊的就是:

●这4 类产品,我们要怎么选?

●关于养老,我们还有没有别的选择?

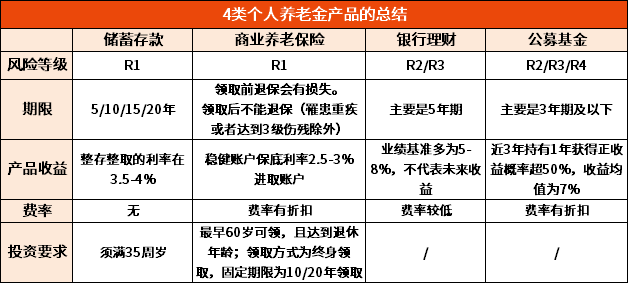

关于这4类产品:银行理财、储蓄存款、商业养老保险、公募基金,小新整理了一张表格给大家,更加直观:

从风险等级上,大体可以分出两种选择:

●不想损失本金的人,选择储蓄存款和商业养老保险

●想获得更高收益的人,选择银行理财和公募基金

先来看看储蓄存款和商业养老保险

储蓄存款

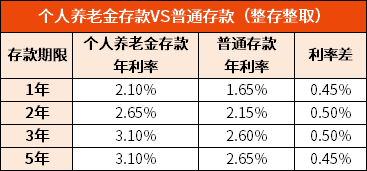

以交通银行 APP 上的个人养老金存款产品为例,看下1-5年存款年利率对比情况:

跟普通银行存款相比,个人养老金的存款利率稍高一些,但也没有高很多,比如 5 年期的要比普通存款高0.45%,买入门槛很低,50元起。

存款到期后,钱会直接进入个人养老金账户里,不能取出,但是可以用来继续存款或者购买买别的产品,比如基金、保险等,等退休了才能取出。

对于本来就喜欢在银行存钱的朋友,还是挺好的,利率还是高一点的。但是存期对年龄有限制,至少35周岁才能存,推荐临退休的朋友选择。

要是比较年轻,同样是长期锁定在养老金账户里,还是更建议选择复利增长的商业养老保险。

有一点需要注意,开了哪家银行的个人养老金账户,就要在这家银行存款,大家可以提前看看想要开户银行的存款利率情况。

商业养老保险

目前商业养老保险出来了 7 款,都是养老年金保险:

中国人寿的《国寿鑫享宝专属商业养老保险》

中国人保的《人保寿险福寿年年专属商业养老保险》

太平人寿的《太平岁岁金生专属商业养老保险》

太平养老保险的《太平盛世福享金生专属商业养老保险》

泰康人寿的《泰康臻享百岁专属商业养老保险》、《泰康臻享百岁B款专属商业养老保险》

国民养老保险的《国民共同富裕专属商业养老保险》

以上产品包含两个账户:稳健型和进取型。

●稳健型账户:保底利率在 2-3%,历史结算利率在 4.5-6% 之间。

●进取型账户:保底利率 0% 或 0.5%,历史结算利率在 5-6% 之间。

这两个账户的钱可以相互转换,每年免费1次,有的产品会有比例或者金额的限制,超出了需要收取手续费。

买了专属商业养老保险,只能等退休才能领取,前几年退保有损失,不建议提前取出。具体怎么选产品,主要看它的两个利率,保底利率和结算利率,利率越高,对大家越有利。

保底利率很好理解,是指肯定能拿到的最低情况,而结算利率是指实际能拿到的,不会比保底利率更低,这个是不保证的,每年都可能发生变化。

若是跟市场利率来比,保底利率能到 3%,实际结算利率能到5%,就算比较拔尖的产品,可以优先考虑选择它。

接着,再来看看银行理财和公募基金。

这两类产品在短期内,有机会获得较大的收益,但是高收益伴随着高风险,有可能亏损本金。

银行理财

资管新规后,银行理财不再承诺保本,盈亏自负。

目前大部分养老理财产品的风险等级为R2,中低风险,这批专属养老理财的业绩比较基准(不代表实际收益)多数集中在5%~8%,存在不确定性。

在试点的一些养老理财产品,目前只有4只的年化收益还能保持在3-4%,成立的时间都比较短,刚刚一年,也不是很稳定。

这个理财产品着实有点尴尬,要说安全性,不承诺保本,比不过存款和保险,要说收益,又不太高,长期跑不过相同风险系数的基金,若是能承受一定的风险,倒是建议选择风险等级R2的基金。

公募基金

个人养老金账户能买的公募基金基本都是以养老为目标的 FOF。

什么是FOF?英文全称是Fund of Funds,就是基金中的基金,从一篮子基金中重新搭配出一个组合,投资更分散,风险也会比普通基金更小一些。。

第一批公布的129款个人养老金FOF,其实很早就在市场上卖了,现在不过是换了个壳子,单独设立了一个Y类来运行,这类基金以“Y”为后缀,代表是“个人养老金”的专属份额。

这 129 款个人养老金FOF可以分为两种:

●目标日期型:根据客户不同年龄水平,以退休年龄作为目标日期,随着退休年龄临近,资产由高风险逐步降低至低分险。基金名字里带有年份,比如平安养老2025(FOF)Y,2025代表预计退休年份。

●目标风险型:根据投资者风险承担能力预设目标风险水平,以此为框架进行资产配置。比如带有“保守”二字的,权益仓位不超过 15%;有“稳健”二字的,权益仓位不超过 30%;有“平衡”两个字的,权益仓位不超过 60%。

那这两种类型的基金,该怎么选呢?

如果是新手或者懒得费心思,可以选择目标日期型,算一下自己的退休时间,选择离自己退休年龄最近的目标日期型基金。比如35岁女性,55岁退休,就是2042年,那就可以选择目标日期为2040年的产品,适合退休年份在2038-2042年的人购买,比如【汇添富养老2040五年Y】。

随着离休时间2040年越来越近,权益仓位占比降低、债类占比上升,这是因为随着退休年龄的接近,承受风险能力变弱,所以逐步降低权益类资产配置比例,多配以债券,以稳为主。

对于年轻人来说,如果愿意承担一定风险来获得更大的收益,更适合购买基金。如果了解自己的风险偏好,可以买目标风险型,不能接受太高风险的,可以考虑带“稳健”两个字的。

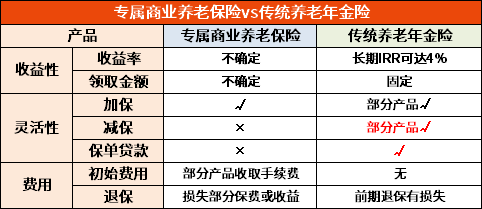

除了上文提到4款产品,我们也可以选择传统的养老年金保险来作为补充,我们来看看专属商业养老保险和传统养老年金险的对比:

收益的重要性不用说,直接关系到我们能拿多少养老金。

大家也都知道,目前市场利率是下行趋势,利率浮动的专属商业养老保险自然也受到市场利率的影响,未来很可能无法维持在高水平。

其稳健型账户保底利率最高也只有3%,“领取转换表”的对应金额未来大概率会下降,退休时能拿多少养老金,谁也说不准!

像传统的养老年金险这样的产品,收益写进合同,不受市场影响,并且也是逐年上升,如果能领到八九十岁,长期收益率能达到4%。对于需要终身稳定的现金流的朋友,建议大家优先考虑它。

小新也在市场上精挑细选了一款养老年金险——养多多2号养老年金险,什么时候领钱、领多少钱写进合同,非常安全,保证领取20年,活多久领多久,给晚年生活一份持续稳定的“薪资”,真香~

养多多2号养老年金险的优点:

●相同条件下年领取金额更多,活多久领多久:通过对比同类型的产品,我们会发现在相同的投保条件下,养多多2号的领取金额是非常不错的,保证领取20年,而且可以终身领取;

●投保门槛低,无健康告知:年交保费的1000元即可投保,而且没有健康方面的要求,哪怕已经64周岁,也支持趸交后从65周岁开始领取养老金;

●支持保单贷款、加保/减保、减额缴清:保单更具灵活性,资金周转更为方便;现金价值持续至85周岁,保单贷款功能持续时间更长;

●对接养老社区,提供品质养老选择:总保费≥25万即可享受旅居疗养社区入住权和优惠入住权;总保费≥200万,则可以享受城心医养社区的可继承保证入住权、亲友优先入住权以及终身价格优惠。

我们来看个例子,更加直观:

杨先生,30周岁,投保养多多2号,年交保费10万元,交10年,累计保费100万,选择60周岁开始领取

自60周岁,每年领取14.3万元

●至70周岁时,累计领取157.7万(是已交保费的1.58倍)

●至75周岁时,累计领取229.4万(是已交保费的2.29倍)

●至80周岁时,累计领取301.1万(是已交保费的3.01倍)

●至85周岁时,累计领取372.8万(是已交保费的3.73倍)

活多久领多久,直至终身!

写在最后

目前个人养老金账户每人每年最高只有1.2 万的额度,如果觉得额度有点少的、想要过上品质老年生活的朋友,建议再补充一些传统的养老年金险。

高收益的增额终身寿险已经各种下架,谁知道优质养老年金会不会有此遭遇呢?如果有需求,欢迎随时咨询!