养老,与其晚年焦虑,不如现在准备!

今天想和大家聊聊养老问题,聊聊我们目前的养老现状,以及自己如何配置养老金?

开启话题之前,和大家再次强调一下:

王牌养老年金——养多多2号将于4月21日23:50全网下架

有需求的朋友可以点击下图预约咨询

其实早在2000年,我们国家就已进入老龄化社会。

第七次全国人口普查结果显示,15-59岁人口占比63.35%,60岁及以上人口占比18.70%,与2010年相比,15-59岁人口比重下降了6.79%,60岁及以上人口比重上升了5.44%。

老年人口占比上升,年轻人口占比却在减少,出生率也是逐年下降,进入养老基金池子里的钱在变少,要发出去的钱反而在增加,养老金缺口可预见越来越大。

2019年4月,社科院发布了《中国养老金精算报告2019-2050》,报告有3个关键点:

1)未来30年,制度赡养率翻倍

简单的说,2019年两个打工人赡养一个离退休人员,而到了2050年几乎一个打工人要赡养一个离退休人员。养老比从2:1 变成 1:1。

2)养老金当期结余2028年出现赤字并不断扩大

2019-2050年,养老金当期结余在勉强维持几年的正数后便,开始加速跳水,赤字规模越来越大,至2050年已扩大至11.28万亿缺口。

3)养老金累计结余将于2027年达到峰值,并在2035年耗尽

有网友解读为:2035年开始80后将无养老金可领,虽然人社部已经辟谣,但是现实情况依然不容乐观!

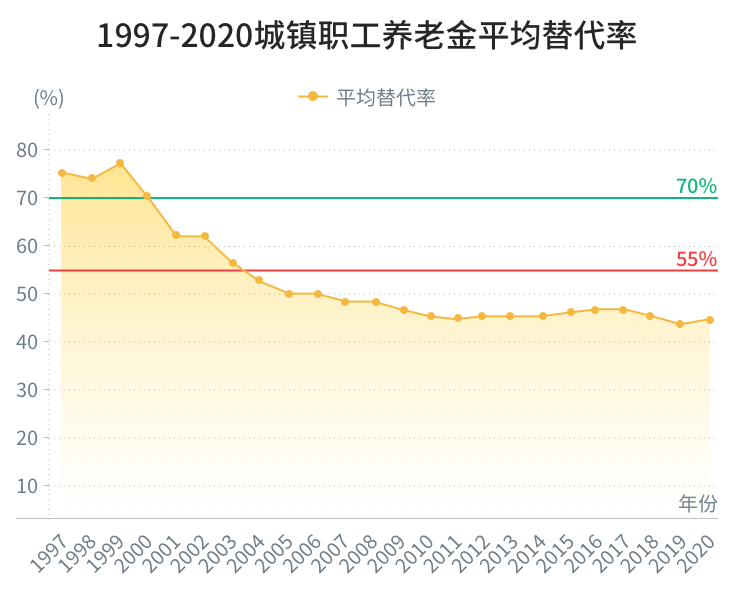

国家的养老金储备直接影响到个人的退休工资。退休后可以拿多少钱,可以用“养老金替代率”判断。

*养老金替代率(PRR)是指退休时的养老金领取水平与退休前工资收入水平之间的比率。反映的是个人养老保障的程度和水平、退休前后收入差距水平。

比如老王退休前月工资10000块,退休后每个月养老金5000块,那么老王的养老金替代率为(5000/10000)*100%=50%。

养老金替代率越低,退休前后收入差距水平越大。世界银行组织建议,要维持退休前生活水平不降,养老替代率不低于70%。国际劳工组织建议养老金替代率最低标准为55%。

*资料来源:人社部历年公布的相关数据

目前我国城镇职工养老金的平均替代率仅为43.6%,随着人口老龄化和生育率下降,替代率还还会继续下降,未来我们拿到的养老金显然是不够的,可能连退休前的一半工资都不到,试想这样的落差,你能接受吗?

替代率这样低的原因,和我们极度依赖社保养老金是有直接关系的。

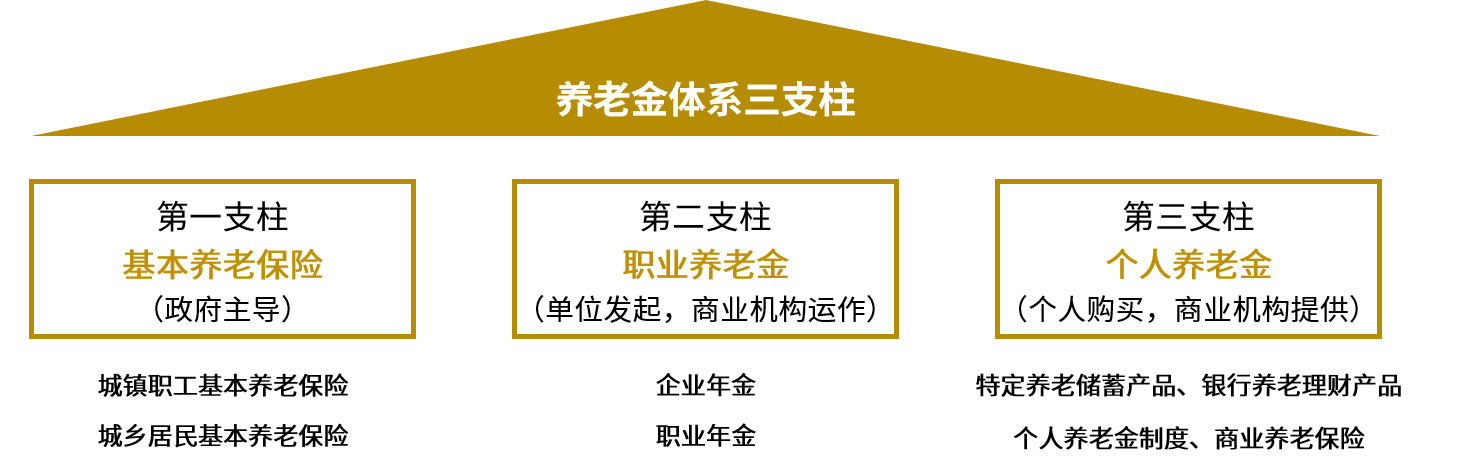

这里又要提到“养老三支柱”了,给大家简单说下:

●第一支柱:社保养老金,就是社会养老保险,打工人都比较熟悉,每个月都在缴纳。

●第二支柱:企业年金,由企业牵头,交给专业的金融机构运作,是一种企业福利,具体表现为“个人交钱+企业补贴”。但只有像效益好的大型国企、外企或者垄断性企业才可能会有。

●第三支柱:需要个人交钱,交给专业的金融机构运作,金融机构给付养老金。

根据人社部数据:截至2021年底,我国第一支柱基本养老金总规模约6.4万亿元,已覆盖超过10.3亿人;第二支柱企业(职业)年金约为4.5万亿元,参加职工超7000万人;第三支柱刚刚起步,我国商业养老保险责任准备金积累规模0.6万亿元。

三大支柱总规模约11万亿元,一、二、三支柱分别占比67%,29%和4%

而在发达国家,美国(第二、三支柱占比92.4%)、加拿大(第二、三支柱占比87.5%)、英国(第二、三支柱占比98.7%)、德国(第二、三支柱占比88.2%)。他们更加着重于发展第二、第三支柱。

在中国,第二支柱是少数人的福利,想要退休时过上更加安稳、有品质的生活,第三支柱就是重中之重。

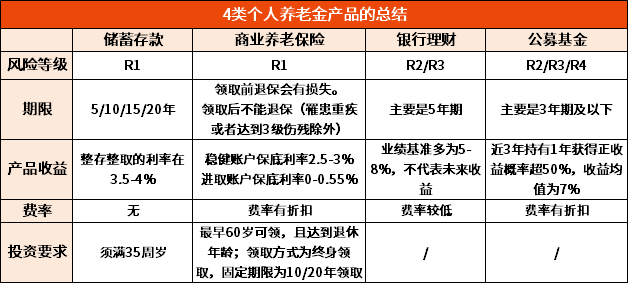

自己交养老金,分为个人养老金和商业养老金。

个人养老金制度去年11月正式推出,以延税制度推动着第三支柱的发展。

个人开户后,每人每年最多可以存1.2万元,除了可以享受最高5400 元的税收优惠,还能用来购买指定金融产品以投资增值:银行理财、储蓄存款、商业养老保险、公募基金。

之前我们总结过,可以看一下各自的特点:

其中有两种方式可重点考虑:

●专属商业养老保险:既能满足安全性,保底利率也还不错;

●公募基金:在这四种产品里利率最高,但风险也最高,有亏损的可能。要结合自己的风险承受能力,谨慎选择。

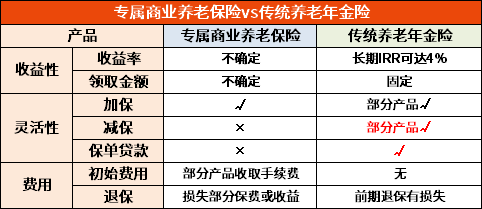

另外,我们来看看专属商业养老保险和传统养老年金险有什么不同:

大家也都知道,目前市场利率是下行趋势,利率浮动的专属商业养老保险自然也受到市场利率的影响,未来很可能无法维持在高水平。

其稳健型账户保底利率最高也只有3%,“领取转换表”的对应金额未来大概率会下降,退休时能拿多少养老金,谁也说不准!

像传统的养老年金险这样的产品,收益写进合同,保证领取,不受市场影响,并且收益率也是逐年上升,长期收益率能达到4%。对于需要终身稳定现金流的朋友,建议大家优先考虑它。

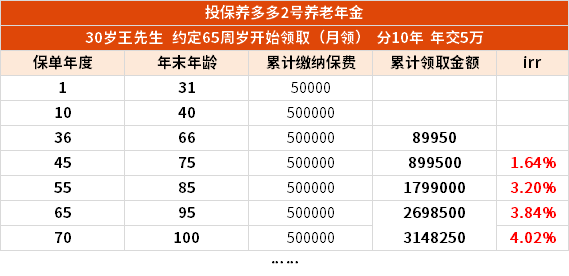

我们来看个例子:

王先生,30周岁,投保养多多2号,年交保费5万元,交10年,累计保费50万,选择65周岁开始领取

自65周岁,每年领取8.995万元,保证领取179.9万元

●至70周岁时,累计领取44.975万

●至75周岁时,累计领取89.95万(是已交保费的1.8倍)

●至80周岁时,累计领取134.925万(是已交保费的2.7倍)

●至85周岁时,累计领取179.9万(是已交保费的3.6倍)

活多久领多久,直至终身!

将上述例子折算成IRR(内部收益率),来评估一下这款年金险的收益情况:

可以看出在领取越久,IRR越高,收益越大,在保单第65年的时候,IRR达到3.84%(超过了目前的预定利率红线3.5%),在保单第70年的时候,甚至超过了4%,这也是为什么遭遇下架的原因了!

写在最后

其实养老年金的设计,比较违背人性,需要耐着性子,等待很久才能体会到它的好处。在相当长的时间内,我们都用不上这笔钱。

但也正是依靠着它反人性的设计,约束着我们,强制存下这笔钱,为将来的养老生活提前准备。待年老后,你会感谢年轻时的自己,正是依靠着这笔现金流,才让自己晚年无忧,有尊严地活下去。