保险业迎来历史性变革!预定利率或将跌破3%,关乎每个人的钱袋子!

最近一段时间,监管部门着实比较忙,陆续召集了多家相关保险公司开会。

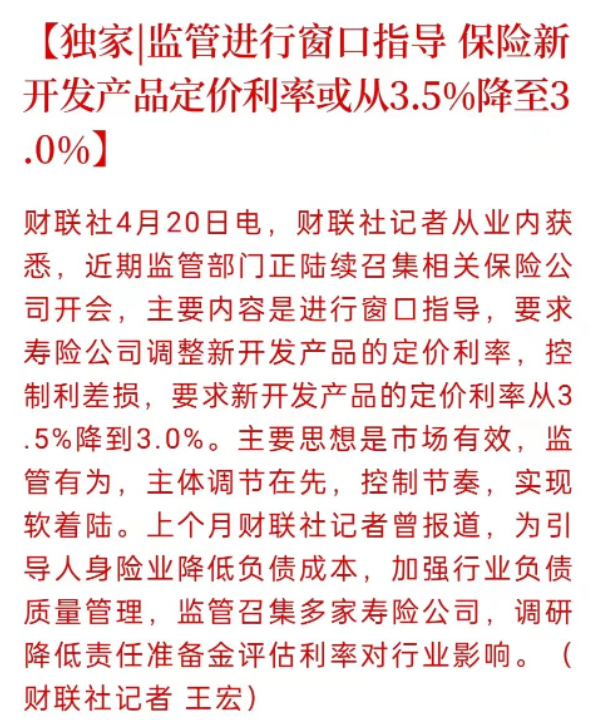

开会的主要内容是进行窗口指导,要求寿险公司调整新开发产品的定价利率,控制利差损,要求新开发产品的定价利率从3.5%降到3.0%。

什么?还要降!

没错,该来的终归还是来了,这下我们真的要和3.5%说再见了!

(以上截图来源于财联社电报)

其实,早在上个月银保监召集寿险公司调研责任准备金评估利率的时候,保险产品预定利率从3.5%下降到3%就有风声。这则新闻一出来,等于是板上钉钉。

这一次变化所带来的影响,对整个行业来说都是巨大的,真真切切地关系到了每个人的钱袋子。

01

低利率将成为常态

对于习惯储蓄的绝大部分人而言,低利率和负利率,显然都是难以接受的。

但不得不说,低利率甚至是负利率是趋势,任何人都无法左右。当降息成为一种常态,负利率的脚步也就越来越近了。

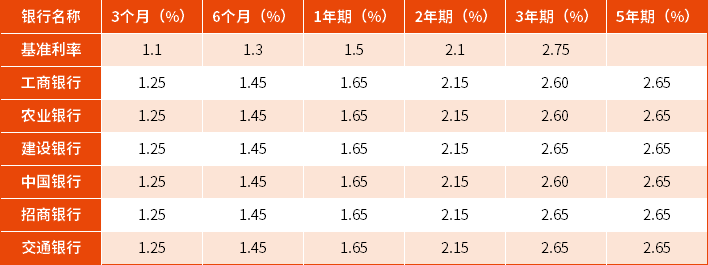

就从银行来说,2023年,多家银行都已经下调了部分存款利率,以下是几大行最新的存款利率表:

一年期定期存款利率为1.65%;三年期定期存款年利率为2.6%-2.65%;五年期定期存款年利率2.65%,活期存款年利率自然不必说,低至0.25%。

而就在半年多前,3年期的存款利率还能保持在3.15%-3.25%之间,短短时间内,就有这么大的变化。最重要的是,利率一旦下来了,想再涨上去基本没什么可能了。

近二十年来,我国利率的走低趋势明显。以一年期存款利率为例:

从1990年的10.98%到如今的1.5%,即使期间存款基础利率随着经济形势变动有过向上波动,但整体呈现出的还是非常明显的下降趋势。

普通人把钱放进银行、放在保险柜的时候,应该万万想不到,这些钱的数额每天都在贬值减少,它们的价值,终究还是由时代说了算。

不过,也正是因为银行存款利率的不断下调,过去几年财富管理逐渐进入保险时代,其安全性、收益性、稳定性,满足财富积累对理财工具的三大要求。

只是如今,保险产品的预定利率也要开始调整了!

02

保险预定利率为什么下调?

在了解预定利率下调的原因之前,我们先来了解一些概念。

对于长期的人身保险合同,一般都是客户先把保费交给保险公司,若干年后,如果风险发生,或者满足给付条件时,保险公司再向客户给付保险金。

在这个过程中,相当于保险公司借用了客户的资金,所以需要给客户一定的资金使用成本。这个资金使用成本,或者说保险公司给客户的投资回报率,就是我们常说的预定利率。

比如,某保险产品定价时所使用的预定利率为3.5%,这意味着客户的保费交给保险公司之后,扣去费用成本和风险分摊成本等,剩下的部分每年按照3.5%的复利进行增值。

总结来看,预定利率越高,代表保险公司给客户的回报率越高,客户所要交的保费就越便宜,产品的内部回报率IRR就越高。

所以,对客户来说,预定利率自然是越高越好,但对保险公司而言,预定利率设置的过高,就会给投资带来过大的压力。

保险公司利润来源:死差、费差和利差

●死差:实际理赔金额和预计理赔金额之差。根据精算数据,实际出险和预期基本接近,一般不挣钱。

●费差:保险公司分支机构的人员薪资、营销费用,与预定费用之差。一般费差是亏损状态。

●利差:保费和用保费投资带来的收益之差。利差是保险的主要盈利来源。

保险公司先收来客户的保费,再去投资赚取收益。如果投资利率低于预定利率,就会产生亏损,即利差损。

一般来说,长期的人身保险,比如增额终身寿险,其预定利率(收益)是投保时就定下来的,不随市场波动,保险公司是一定要兑付的。

若是预定利率过高,保险公司的投资利率又达不到,就会产生严重的利差损。

为了避免保险公司陷入利差损的风险,监管部门会对保险公司定价时的预定利率设定上限。这就是这一次保险预定利率调整的根本原因。

03

保险预定利率下调的影响

预定利率的每一次调整,都能引起较大的轰动,但对于不同险种的影响不太一样。

●一年期保险产品

包括短期医疗险、意外险等,它们的定价过程通常不包含预定利率,所以这次调整,基本不太受影响。

●长期人身保险

预定利率的调整,主要影响的就是长期的人身保险,比如重疾险、定期寿险、增额终身寿险、年金险等等。

注:只考虑预定利率下降可能造成的影响,不考虑风险发生率、费用率等变化。

1、现售预定利率近3.5%的产品会逐步下架

保险公司以后只能开发预定利率最高3%的新产品,对于目前在售的近3.5%的产品,逐步进行下架,卖一款就少一款。

之所以我们一直说预定利率近3.5%,是因为一般达不到3.5%,以增多多3号泰山版为例:

一位30岁男性,每年投入10万元,投5年,用内部收益率IRR(实际利率)来评估保单收益:

●保单持有20年,IRR达到3.44%

●保单持有40年,IRR达到3.475%

●保单持有60年,IRR达到3.483%

持有时间越长,IRR越高,最后无限接近于预定利率3.5%。

2、保障型保险的价格或将上涨

保障型产品主要提供的是风险保障,比如常见的消费型重疾险、定期寿险、护理险等。

如果保险公司要给出同样的利益,产品的预定利率越低,那客户再投保时需要交的保费就越高。

以买同样保额的重疾险产品为例,在其他条件相同的情况下,预定利率越低,保费越贵。

——假设某重疾险30年后确定能赔50万,选择一次性缴费,若预定利率3.5%,只需要缴纳保费17.8万;若预定利率3.25%,总缴费19.2万;若预定利率3%,总缴费为20.6万。

这里只是简单计算,除了预定利率,保险产品的价格还要受费用率、风险发生率、退保率等的影响,预定利率的调整所带来的变化,实际上还存在一定的不确定性。

3、储蓄险的收益将会变低,近3.5%降至近3%

储蓄险兼具保障和储蓄功能,常见的有养老年金、教育金、两全保险、增额终身寿等。

近几年来,因种种外部因素的不确定,使得储蓄险凭借自身的安全性、稳定性、收益性得到了不少关注。

如果预定利率下调,储蓄险的收益就将变低,未来要想借助保险达到养老、子女教育的资金目标,就得投保更多的资金。

举个例子看:

如果未来我们每个月想多领1万元,一年就是12万,利率和本金的关系可以简单理解为:

·利率3.5%,需要本金:12万/3.5%=343万

·利率3%,需要本金:12万/3%=400万

·利率2%,需要本金:12/2%=600万

写在最后

当一个时代要离开的时候,它并不一定来得及提前跟我们打个招呼。

接近3.5%的预定利率作为历史上的第三个保险红利节点,这一波,我们要么就参与,要么就见证。戳:预约咨询

对于储蓄险的配置,现在就是调整前的窗口期。

我们需要在不确定的未来里,为自己和家人寻找那一点确定性。