部分产品停止新单录入!3.0%的储蓄险,也要保不住了?

这短时间连续接到几个产品停止新单录入的通知,心情很复杂。

传统型增额终身寿中的佼佼者,国联平安如意两全保险B款,11月30日停止了新单录入。

分红型增额终身寿中的领头羊,中意一生中意分红型,广东地区停止了新单录入。

还有备受关注的弘康金禧一生,最近也有内部消息称,有可能出现同样的情况。

“停止新单录入”这个说法,大家应该也都明白,就是买不了了。而这都是因为受到了“报行合一”政策的影响。

接下来,按照惯例,更多保险公司或许都会跟进,有长期理财需求或攒教育金、养老金的朋友,建议近期多关注。

什么是“报行合一”?

“报行合一”是监管要求在保险行业中全面推行的一个政策,也是造成部分产品停止新单录入的直接原因。

它的含义,是指保险公司给监管部门报送产品审批或备案材料中所使用的产品定价假设,要与保险公司在实际经营过程当中的行为情况保持一致。

我们用个例子来简单说明一下:

某产品假设收2000元保费,报备给监管部门,需要花100元的成本,剩下的1900元给用户进行累积投资收益。

这1900元属于保险公司承诺给消费者,是在保险合同中白纸黑字明确的,用于进行累积投资收益,也就是我们常说的“稳健收益、锁定利率、不受市场波动、保险公司必须要兑付”的部分。

这种情况下,保险公司能给到消费者的保险利益是比较高的。

但实际上,同样是收2000元的保费,成本的支出远不止100元,可能是150元,甚至更多。

因为100元的费用成本,很难打开市场,毕竟任何一家保险公司都想把自家产品卖出去,内卷起来也不奇怪。

所以保险公司为了提高产品销量,在承诺给消费者1900元保险利益的情况下,把实际可能150元,甚至更高的费用成本,只按照100元来报备,多出来的成本费用,保险公司自掏腰包。

这种不按照实际费用成本的报备,也就是所谓的“报行不合一”。

“报行不合一”的最直接后果,是保险公司自担多出来的销售费用后,就有可能出现经营风险。

因为随着自担费用越来越多,承诺给消费者的又属于刚性兑付(保单有法律效力),这中间的差值越拉越大,就会影响到目前在售的收益高的储蓄险产品。

3.0%的储蓄险,还保得住吗?

我们都知道,保险公司收益来源于三差:死差、费差和利差

? 死差:实际理赔金额和预计理赔金额之差。如果实际发生风险率低于预定发生率,则产生死差益;反之则是死差损;

? 费差:保险公司分支机构的人员薪资、营销费用等,与预定费用之差。如果实际费用低于预定费用,则产生费差益,反之则是费差损;

? 利差:保险公司投资收益率和预定利率之差。如果保险公司投资收益率大于预定利率,则产生利差益,反之则是利差损。

前面说到的成本,就属于是费差的范畴,费差一般都是处于亏损状态。

或许有人会说,费差亏一点,不能用利差和死差两个来补贴一下吗?

死差不太可能,根据精算数据,实际出险和预期基本接近,一般都是不挣钱的。

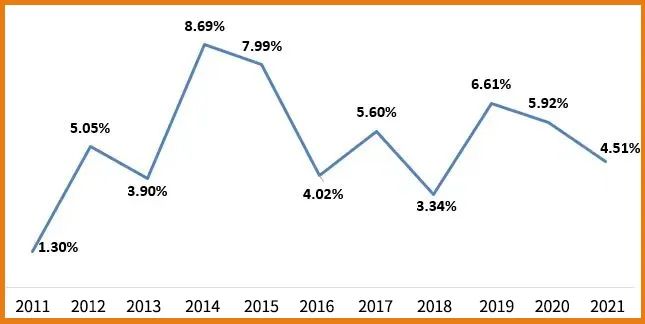

利差作为保险公司的主要盈利来源,早些年确实可以弥补一二,但现在不好说。最直观的数据就是:近十年,我国保险行业的平均投资收益率不超过5%。

况且现在大环境也不好,全球经济下行,多国进入负利率时代,银行存款利率也是一调再调......

如果这时候费差还是亏钱的,还要靠利差来输血,那真的是非常吃力了。

但同行都在卷,成本很难控制,所以监管为了避免保险公司都用这样的方式去开展业务,产生更大的费差损风险,就推出了“报行合一”的政策。

为什么说这会影响到3.0%的储蓄险呢?

简单解释下,以前保险公司通过少报备营销费用去提升产品收益,让利客户,现在监管为了降低风险,出手整顿了。

这样一来,上报的成本变高了,要么产品价格上涨,要么产品收益降低,对于市面上一些预定利率较高,收益比较激进的产品,自然逃不了调整的结果。

透露个消息,“报行合一”政策最快是年底全面执行,本身有资金规划的朋友,这段时间可以加紧速度安排妥当。

3款高收益产品,且买且珍惜

①弘康金禧一生年金保险(2023版)

金禧一生的突出优势在于领取年金后现金价值依然很高,减保也很宽松,非常适合想吃利息养老的朋友。

-

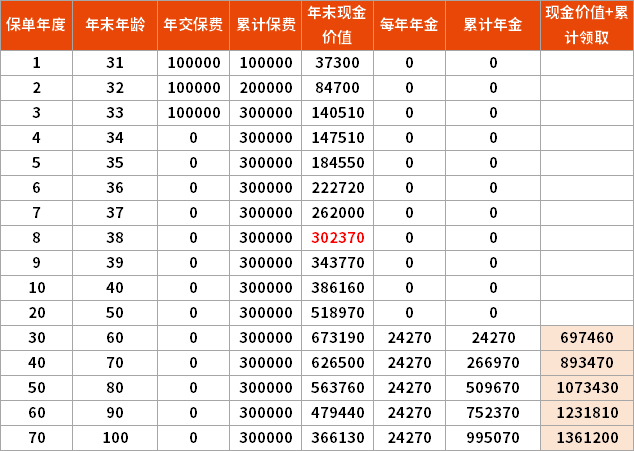

以30岁女性,年交10万,3年交为例

从第30年,也就是60岁开始领取,每年领取24270元,到100岁累计领取了99.5万,累计领取加上现金价值是136.1万,是已交保费的4.5倍。

如果领取中间需要用钱,还可以减保取出,减保几乎无限制,应对不时之需没问题。

它还有非常优秀的一点是,提供了5种领取方案,最快第5年开始领取,领取至终身,作为养老金妥妥的。

②中意一生中意终身寿险(分红型)

一生中意是一款现金价值增速非常快的产品,加上分红收益后,保单预期收益甚至可以突破3.5%上限,利益十分可观。

-

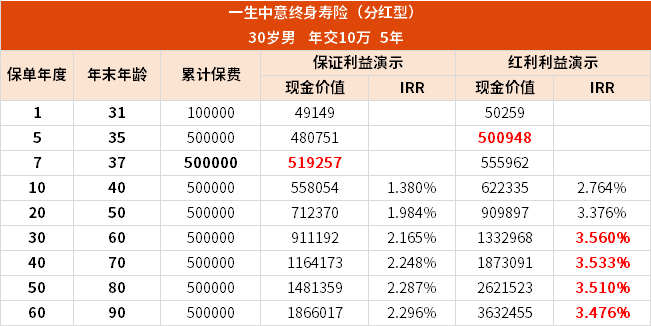

以30岁男,年交10万,交5年为例

保证利益部分,第7年现金价值超过已交保费,长期IRR到达2.3%左右,接近于预定利率2.5%上限。

分红以后的现金价值,第5年就能超过已交保费,保单第10年IRR达到2.764%,保单第20年IRR达到3.376%,保单第30年IRR能够达到3.56%,突破3.5%!

若一生中意的分红实现率能达到100%,预期IRR能超过3.5%,相较于现在3.0%产品,着实有点香~。

目前广东地区已经停止新单录入了,其他区域随时可能通知撤退,想配置的可以尽快联系新一站1对1保险规划师。

③增多多5号增额终身寿险

增多多5号回本速度快,作为教育金、养老金、婚嫁金、资产配置,统统都很不错。

-

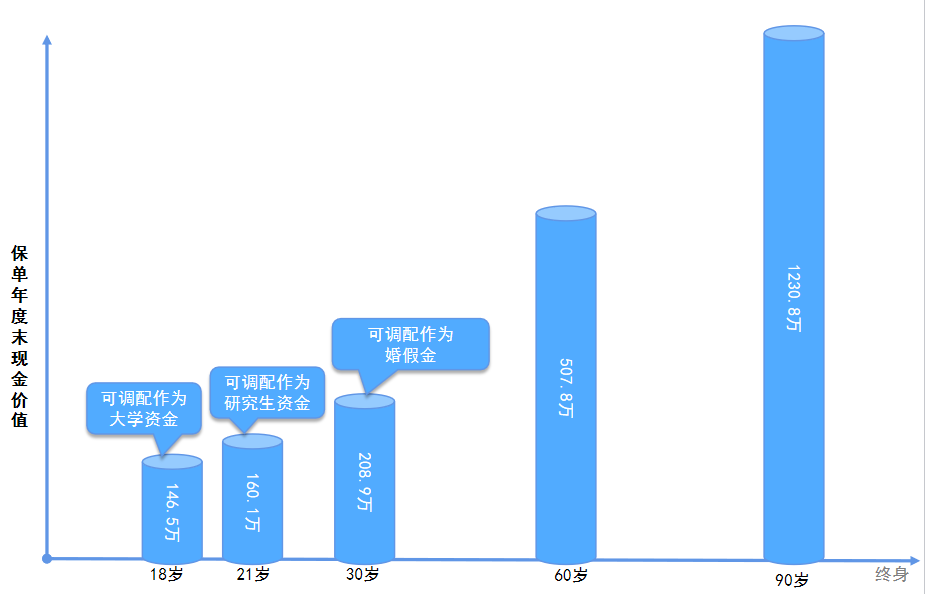

以0岁男宝,年交10万,交10年为例

在第8个保单年度末,增多多5号的现金价值就已经超过了已交保费,第30个保单年度末现金价值为208.9万,为已交保费的2.1倍,时间越长,现金价值越高。

作为孩子的教育金甚至是终身规划,都可以。

写在最后

“报行合一”政策的到来,无论对于保险行业、保险产品,还是消费者,无疑都将是一波不小的冲击。

制度趋严,其实是金融业在良性发展,从保险产品端来看,3.5%时代已然成过去式,3%预定利率时代或许也很快成为过客。

有中长期资金配置计划的朋友,尽早行动,落袋为安。

有任何保险方面的问题,欢迎点此咨询我们的1对1保险规划师。