重疾险买到70岁还是终身划算?看看行业内人怎么说

保到70岁,担心保障到期了人却生了重病,钱花了,却没得到保障;

买保终身吧,保费确实有些贵,不确定是不是真的划算。

到底应该怎么买才好呢?跟着小编一起来看看行业内人怎么说,保到70岁和保终身究竟差在哪!

买重疾险,主要就是为了避免患重疾后造成的巨大经济损失。所以,一般需要先考虑保额,再考虑保障期限。

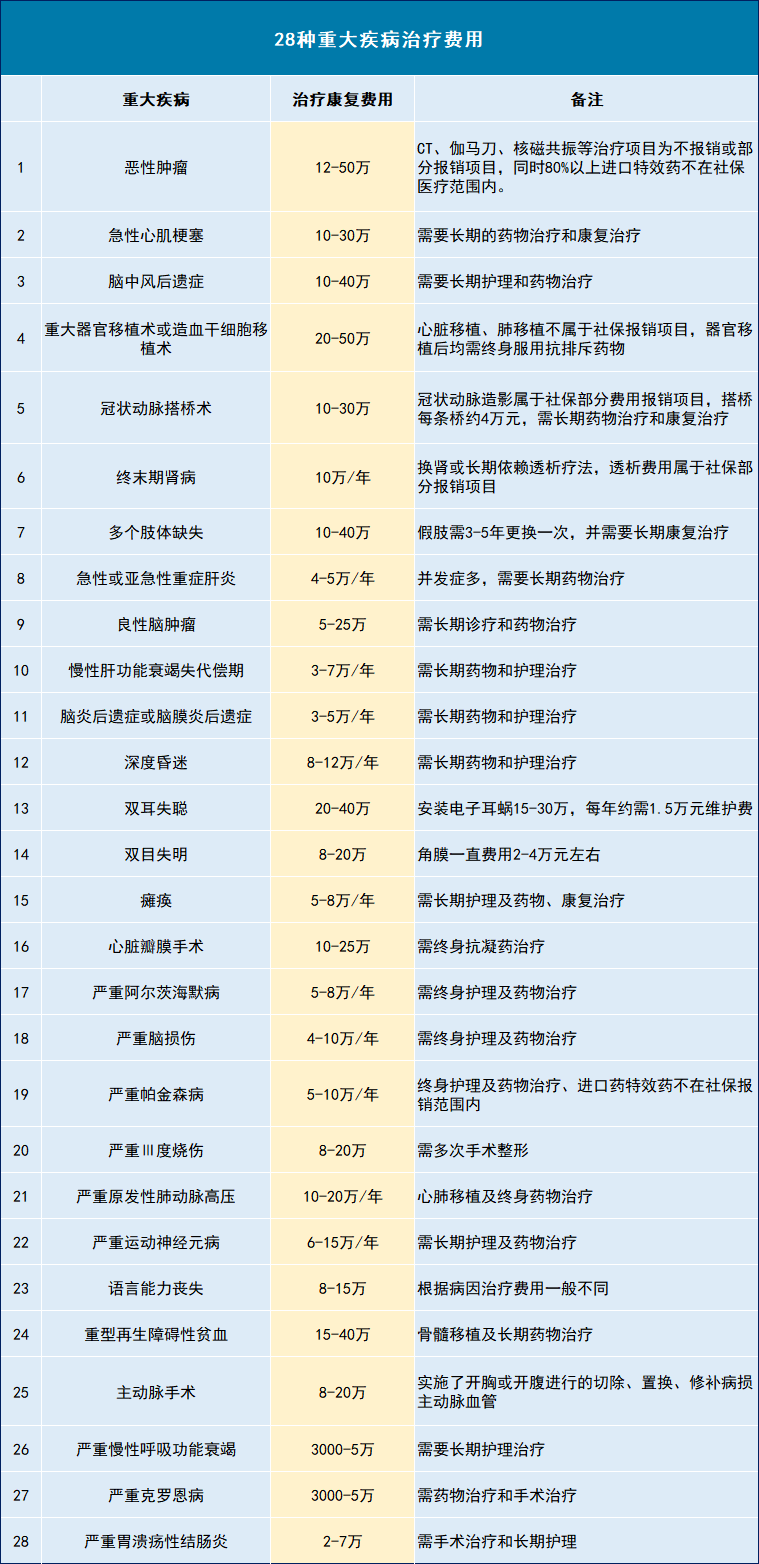

之前对28种高发重疾曾有过一次治疗费用统计,如图:

像恶性肿瘤、急性心肌梗塞、脑中风后遗症等这些高发疾病,平均治疗费用大概都在30万元,其他的疾病平均也在15万元左右。

一般来说,普通家庭重疾保额至少要买到30万才能抵御未来可能发生的大病风险。如果生活在一线城市,保额最好买到50万。

在保额买够的情况下,我们才进一步考虑保障期限。至于保障期限怎么选,下面就来分析一下。

①保障至70岁

对于大多数成年人来说,最怕的就是在作为家中顶梁柱的阶段突发疾病、没法工作、失去经济来源。

重疾险保至70岁,优点就在于不仅价格便宜,还覆盖了承担家庭经济责任的重要阶段。

相比于保终身,同样的预算,可以买到更高的保额。

以达尔文6号为例,假如预算3000多,30岁男性保终身,只能买到30万保额。而如果保到70岁,可以买到50万保额。

对于普通人来说,保到70岁,足以弥补大部分重大疾病可能造成的经济损失。

②保至终身

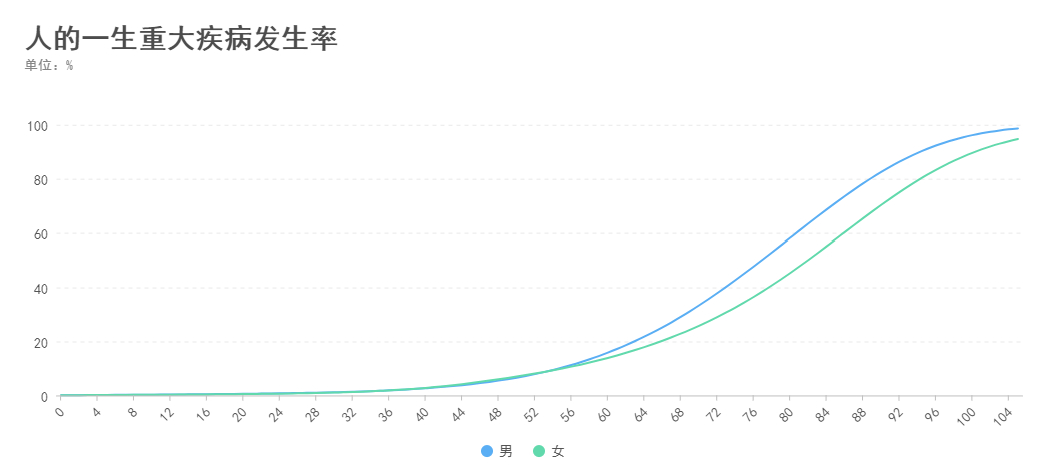

从疾病发生率的角度来看,保终身确实也是不错的选择,因为人的年龄越大患重疾的概率越高。

从图中不难看出,60岁以后,重疾发生率就开始迅速攀升,重疾险理赔的几率也更大。

选择保终身,老年就能有所保障。如果不幸老年生了大病,重疾险赔的几十万,可以用来支付医疗费、护工费,减轻子女不少压力。

另外,一般保终身的重疾险可以在后期选择退保,将现金价值换为现金。而定期重疾虽然也能退现金价值,但损失会非常大。相比终身重疾不占优势。

所以,尽管终身重疾险价格贵了一些,却也值得。

综上来看,保至70岁和保终身,各有优势,也各有不足。

重疾险保到70岁,费用低,但70岁以后无法保障,可能留下健康隐患;保至终身,能覆盖今后的大病风险,但保费贵了不少。

小新曾说过,大部分的两难选择,其实本质都是预算问题。

一个家庭,保险配置的费用最好只占到5%-10%,多了就会给家庭带来负担。

预算要是充足,在保额足够高的情况下,保障时长当然是越长越好。

如果预算不足,又想要终身保障,倒不妨尝试高保额的定期重疾险+低保额的终身重疾险,组合购买。

这样既可以在关键年龄阶段有高保额覆盖重疾风险,又能在年老时有一份比较明确的大病保障。

举个例子:

如果想买到50万保额,就可以买一份35万保额,保至70岁的达尔文6号,和一份15万保额,保终身的重疾险。

从上表可以看到,两种方案都在3800元左右。

而方案二在70周岁前重疾保障有50万,对于普通人来说很充足了,70周岁后也能有15万保障,一直保至终身。

因此,如果预算不足,按高保额的定期重疾险+低保额的终身重疾险来选择,不失为一个好方法。

当然,保险配置从来一步到位的事情,也可以根据人生的不同阶段,预算的多少、面临的风险顾虑等,逐步配齐完善自身和家庭的保障。

写在最后

重疾险发展至今,虽然保障责任在不断扩大完善,但初衷未变。

不论是哪一个家庭成员生病,除了遭受肉体和精神上的痛苦,也在考验整个家庭的经济承受能力。

因此,配置一份合适的重疾险,不论是保到70岁也好,还是保终身,都意义重大。

如果选不好适合自己和家庭的重疾险,可以先来咨询专业的规划师,了解清楚再选择。