揭秘「少儿重疾5大选择标准」,想给孩子买保险一定要看!

给孩子买重疾险,最容易让宝爸宝妈产生“选择困难症”。

毕竟少儿重疾险价格相差大,保障项目繁杂,各种网红款、广告款、流量款,爸爸妈妈们总想着挑选出“最好”的那款给孩子。

结果挑来挑去,头晕脑胀,甚至还可能买错,买贵!

其实,想挑出一款好的儿童重疾险,只要从5个方面来判断,再将产品和需求对号入座,就能轻松选出适合孩子的产品。

重点关注这5个保障面

这5个保障面分别是:

①保终身还是保定期

②重疾、中症、轻症赔付比例

③是否有被保人轻症豁免

④是否包含少儿特疾

⑤是否要带身故责任

1、保终身还是保定期

少儿重疾险的保障时间一般分为终身和定期两种,其中,保定期又常分为保20年/30年,和保至60岁/70岁等时限。

先简单总结下保终身和保定期重疾险的优缺点有哪些:

终身重疾险:

优点:保障期限长,无需担心续保问题;保费固定,不受通货膨胀影响。

不足:保费相对定期重疾险更贵。

优点:性价比高,特别是保障20年/30年的,30万保额每年只要几百块钱。

不足:到期后不容易续保,需重新进行健康告知,保费会变高。如果是保至60/70周岁的定期重疾险,到期后,因为年龄过高,一般是无法再投保重疾险的。

2、重疾、中症、轻症赔付比例

重疾、中症、轻症的赔付是少儿重疾险的核心保障。

目前,市面上少儿重疾险的赔付比例通常是:重疾100%,有些可能会涉及前xx年额外赔付xx。

中症、轻症各有不用,赔付比例在20%-60%之间,有的还会有额外赔付。

当然,说起赔付比例,自然会想起赔付次数,像中症和轻症,现在的产品基本上都是可以赔付多次的,不必讨论,关注的主要是重疾的赔付次数。

据有关数据表示,得过重疾的人,第二次患重疾的概率在10%左右。所以选择重疾单次赔付的产品,一般够用了,且价格还便宜很多。

在“赔的钱多”还是“赔付次数多”上,建议先考虑前者,毕竟只有第一次过得去,才可能会经历第二次......

因此,重疾险在选择保额时,一定要足够,“50万是基础,100万是小康”的说法确实有一定道理。

3、是否有被保人轻症豁免

被保人豁免,是指一旦被保人确诊罹患某一疾病获得理赔,就可以豁免余期待交保费,保障仍然有效。

比如原本需要20年分期缴费的,在第8年患病理赔了,剩下的12年保费都不需要再交,仍可继续享有保险合同约定的保障。

为什么要强调“轻症豁免”呢?

①相较于中症、重疾、特疾,轻症的发病率更高,因而豁免保费的可能性更大,有可能撬动更高的杠杆;

②轻症的花费相对较少,治愈率更高,需要享受后续保障的概率性更大;

③一般有轻症豁免的,也会有中症/重疾豁免,而有重疾豁免的,未必轻症可以豁免。

4、是否包含少儿特疾

少儿特定疾病,指的是一些特定年龄段容易发生的,既费钱又难治的病。

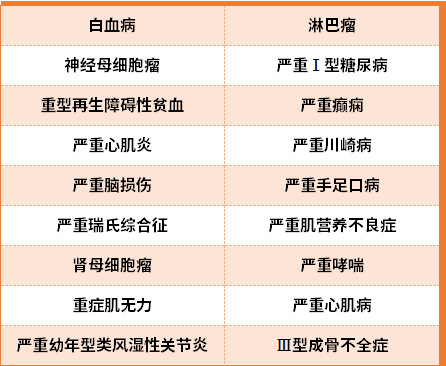

据不完全统计,比较常见的且高发的少儿特疾一共有18种左右:

5、是否要带身故责任

重疾险带身故责任,其实就相当于附带了一份寿险,可以但没有必要。

一方面小孩的身故保额有限额,不满10周岁,不得超过20万元;已满10周岁,不满18周岁,不得超过50万元。

一款代表性产品分析

北京人寿大黄蜂7号少儿重疾险

超高杠杆,几百块就能撬动几十万的保额。

①保障时间灵活:保终身/保至70周岁/保障30年可选;

②重疾100%赔付,前10年额外赔60%;中症60%比例赔付,轻症30%比例赔付,中症、轻症共享6次赔付;

③自带被保人轻症/中症/重疾豁免;

④20种少儿特疾额外赔最高150%基本保额,10种少儿罕见病额外赔200%;

⑤身故保障不必选。

50万保额,20年分期,0岁的女孩保障终身,年交保费2170元。

同样是50万保额,20年分期,0岁的女孩保障30年,年交保费677.8元。

以上就是我为各位宝爸宝妈们总结的儿童重疾险挑选标准,大家可以根据自己的实际情况来选择合适的产品,为孩子成长的美好时光,加上一道保障。

额外提醒一点要注意的是,投保重疾险时,要仔细阅读健康告知,如果有拿不准的地方,一定要和专业的保险规划师聊一聊,仔细询问,避免不必要的麻烦。

祝天下所有的宝宝都能健康快乐的成长!